Économie

Altice France tourne la page après une restructuration financière décisive

Le groupe, maison mère de SFR, annonce une réduction significative de son endettement et écarte les spéculations sur une vente à court terme, se projetant désormais dans un avenir stabilisé.

Le paysage financier d’Altice France se transforme en profondeur. Le groupe, propriétaire de l’opérateur SFR, s’apprête à réduire sa dette de près de dix milliards d’euros à compter du 1er octobre. Cette opération, issue de dix-huit mois de négociations, permettra de faire passer le fardeau financier de 25 à un peu plus de 15 milliards d’euros. Les charges financières annuelles seront allégées de 400 millions d’euros, tandis que les échéances de remboursement ont été reportées entre 2028 et 2033.

Cette restructuration s’est effectuée sans conséquences sur l’organisation interne, l’emploi, la clientèle ou les partenariats, selon la direction. En contrepartie, les créanciers détiendront 45% du capital d’Altice France. Concernant les recours juridiques déposés par des organisations syndicales contre le plan de sauvegarde accélérée, la direction se dit confiante après des décisions de justice favorables en première instance. Une audience en appel est prévue le 4 novembre.

Interrogé sur les rumeurs persistantes de cession de SFR, le dirigeant a reconnu l’existence de « marques d’intérêt » pour certains actifs, tout en soulignant l’absence d’offre formelle à ce stade. Il a mis en avant l’amélioration de la santé financière et opérationnelle de l’opérateur, ainsi que la valeur de ses infrastructures. L’éventualité d’un départ contraint de l’actionnaire majoritaire Patrick Drahi, évoquée dans certains médias, a été qualifiée d’infondée, la prochaine échéance de dette d’un milliard d’euros en 2028 étant, selon lui, déjà sécurisée.

L’entrée de deux nouveaux administrateurs indépendants au conseil d’administration, consécutive à l’arrivée des créanciers au capital, ne modifierait pas la gouvernance opérationnelle. Sur la question de la souveraineté, en cas d’offres de rachat futures, la direction a indiqué examinerait toute proposition de manière égale, tout en soulignant la nécessité de construire des acteurs européens robustes. Enfin, la cession d’actifs se poursuivra, incluant une réflexion sur la participation dans le réseau de fibre XpFibre, confirmant la stratégie de recentrage du groupe.

-

Balaruc-les-BainsEn Ligne 1 semaine

Balaruc-les-BainsEn Ligne 1 semaineBalaruc-les-Bains : un corbeau s’invite dans la campagne et dénonce la corruption

-

SèteEn Ligne 4 jours

SèteEn Ligne 4 joursSète : la voyoucratie montpelliéraine aux méthodes douteuses derrière Pascal Pintre

-

SèteEn Ligne 5 jours

SèteEn Ligne 5 joursBalaruc-les-Bains : Les Nieux comment un terrain à 25.000€ pourrait en valoir 3M€

-

MèzeEn Ligne 1 semaine

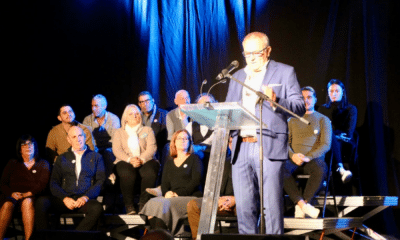

MèzeEn Ligne 1 semaineMèze : Thierry Baëza dévoile son projet 2026-2032 devant 700 personnes

-

GigeanEn Ligne 6 jours

GigeanEn Ligne 6 joursGigean : Stocklein déplace le city stade… et se prend les pieds dans le programme de Gonzalez

-

SèteEn Ligne 4 jours

SèteEn Ligne 4 joursSète : Sébastien Denaja dévoile un projet municipal pour « gouverner autrement »

-

Balaruc-les-BainsEn Ligne 2 jours

Balaruc-les-BainsEn Ligne 2 joursBalaruc-les-Bains : La majorité socialiste diffuse des fake news dans les boîtes aux lettres des Balarucois

-

SèteEn Ligne 1 jour

SèteEn Ligne 1 jourSète : Un fiché S dans l’équipe de campagne de Pascal Pintre